Sống khỏe

Người giàu và người nghèo: Ai bị tổn thương từ tăng thuế VAT?

TTO - Bộ Tài chính và Ngân hàng Thế giới cho rằng nếu không tăng thuế VAT người giàu được hưởng lợi. Chuyên gia lại nói: nếu tăng thuế VAT người nghèo đã khó lại thêm tổn thương. Vậy theo bạn, ai đúng, ai sai?

Chuyên gia kinh tế trưởng Ngân hàng Thế giới tại Việt Nam ủng hộ tăng thuế VAT - Thiết kế: HOÀNG NGUYỄN

Câu nói gây bão trên các phương tiện truyền thông "tăng thuế VAT không ảnh hưởng đến người nghèo" của hai quan chức Bộ Tài chính, lại được sự hậu thuẫn của một chuyên gia quốc tế.

Kinh tế trưởng Ngân hàng Thế giới tại Việt Nam là ông Sebastian Eckhardt cho rằng: Giữ thuế hiện tại thì người giàu có lợi, người nghèo bất lợi, vì vậy, nếu tăng thuế sẽ công bằng hơn.

Cụ thể, ông này dẫn chứng:

"Tại Việt Nam, theo tính toán của chúng tôi, 20% người nghèo nhất chỉ trả khoảng 9% tổng số thu thuế VAT, trong khi con số chi trả của người giàu là gần 40%. Điều này có nghĩa, nếu một hộ nghèo tiết kiệm được trung bình 10.000 đồng do thuế suất thuế VAT thấp, thì hộ giàu tiết kiệm được 40.000 đồng. Vì vậy, thuế suất VAT thấp thực sự mang lại lợi ích cho người giàu hơn người nghèo".

Trước đó, ông Phạm Đình Thi, Vụ trưởng Vụ Chính sách thuế, cũng như bà Vũ Thị Mai, Thứ trưởng Bộ Tài chính, đã lên tiếng vừa trấn an các lo ngại, vừa giải thích cho câu chuyện tăng thuế sắp tới.

Lý do là người nghèo ra chợ mua rau, mà rau thì không bị đánh thuế VAT, vì thế họ không bị ảnh hưởng.

Chuyên gia: Người nghèo bị tổn thương

Nhưng các chuyên gia và những người nghèo lại nói điều ngược lại: Tăng thuế VAT, người nghèo đã nghèo lại càng thêm dễ bị tổn thương.

Ông Huỳnh Thế Du: Chẳng lẽ chuyên gia kinh tế trưởng của World Bank lại mắc lỗi sơ đẳng như thế?

Ông Du viết: "Có thực sự là thuế suất VAT thấp mang lại lợi ích cho người giàu hơn người nghèo hay nói cách khác là tăng thuế VAT thì người giàu chịu gánh nặng thuế nhiều hơn?

Theo điều tra mức sống hộ gia đình năm 2014 của TCTK, thu nhập bình quân một tháng của một nhân khẩu của 20% dân số có thu nhập nhất là 660 nghìn đồng và 20% dân số có thu nhập cao nhất là 6.413 nghìn đồng, gấp 9,7 lần nhóm thấp nhất.

Tính ra, tổng thu nhập của nhóm thấp nhất (20%) chỉ chiếm 4,2% tổng thu nhập của các hộ gia đình cả nước, trong khi nhóm cao nhất (20%) là 48,6%.

Khi nhóm thấp nhất phải nộp khoảng 9% và nhóm cao nhất nộp gần 40% thuế GTGT thì thuế suất trên một đồng thu nhập của nhóm thấp nhất gấp hơn 2,6 lần nhóm cao nhất [(9%/4,2%)/(<40%/48,6%)].

Nói cách khác là thuế VAT ở Việt Nam đang có tính lũy thoái rất cao và so với tỉ phần thu nhập thì người giàu đang phải nộp thuế ít hơn rất nhiều so với người nghèo.

Như vậy kết luận phải là khi tăng thuế VAT thì gánh nặng của người nghèo cao hơn người giàu chứ không phải là ngược lại như phát biểu được báo trích dẫn của ông Sebastian Eckhardt".

Tiến sĩ Huỳnh Thế Du cho rằng người nghèo chịu gánh nặng hơn người giàu - Thiết kế: HOÀNG NGUYỄN

Rất nhiều chuyên gia cũng đã có các phản biện về chuyện tăng thuế VAT ảnh hưởng đến người nghèo nhiều hơn.

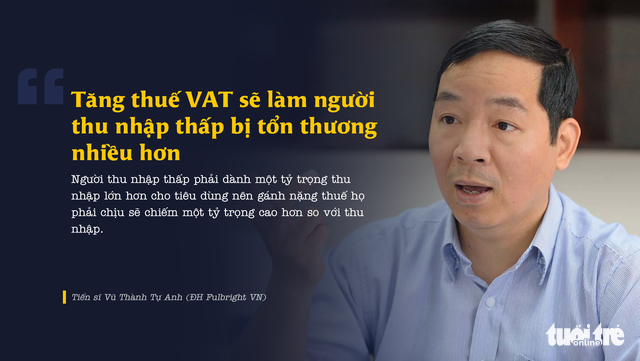

Một trong số đó là tiến sĩ Vũ Thành Tự Anh, cũng của trường Đại học Fulbright Việt Nam, nhận định:

"Thuế VAT nhìn chung có tính "lũy thoái", do vậy sẽ đánh vào người thu nhập thấp nặng nề hơn. Người tiêu dùng, bất kể thu nhập cao hay thấp, đều phải đóng cùng một mức thuế VAT cho cùng một sản phẩm chịu thuế.

Song do người thu nhập thấp phải dành một tỷ trọng thu nhập lớn hơn cho tiêu dùng nên gánh nặng thuế họ phải chịu sẽ chiếm một tỷ trọng cao hơn so với thu nhập.

Tăng thuế VAT vì vậy sẽ làm người thu nhập thấp bị tổn thương nhiều hơn - do vậy khó được chấp nhận dưới góc độ công bằng".

Thiết kế: HOÀNG NGUYỄN

Thiết kế: HOÀNG NGUYỄN

Thuế VAT và ngân sách

6 tháng đầu năm 2017, theo số liệu từ Tổng cục Thống kê, ngân sách thu được 141.000 tỉ đồng từ thuế VAT.

Giả sử, trong 6 tháng tới, ngân sách có thể thu thêm được chừng đó thì tổng cộng cả năm 2017 sẽ thu được 282.000 tỉ đồng thuế VAT.

Mức thuế VAT trên đang được thu phổ biến với 10%, như vậy, khi Bộ Tài chính đề xuất tăng lên 12%, tức thêm 2 điểm phần trăm, thì số thuế thu thêm sẽ là 5.640.

Dĩ nhiên, con số trên có thể cao hơn vì phải đến năm 2019 mới áp dụng. Hơn nữa, trong dự thảo sửa đổi thuế VAT lần này, phương án Bộ Tài chính đề nghị chủ yếu ba điểm:

Nhóm thuế suất VAT thông thường từ 10% lên 12%

Nhóm thuế suất 5% lên 6-10% tùy loại (Hiện tại nhóm này có 14 nhóm hàng hóa)

Nhóm chưa chịu thuế suất lên chịu thuế suất 5% (Gồm phân bón, máy móc, thiết bị chuyên dùng cho nông nghiệp, tàu đánh bắt xa bờ).

Mục tiêu của tăng thuế VAT là để bù đắp cho ngân sách, bảo đảm an toàn tài chính.

Ngân sách có ba phần chi:

1. Chi thường xuyên (chi hành chính, sự nghiệp)

2. Chi trả nợ và viện trợ

3. Chi đầu tư phát triển

6 tháng đầu 2017, theo ước tính của Tổng cục Thống kê, thu ngân sách Nhà nước đạt 500.900 tỉ đồng, bằng 41,3% dự toán cả năm.

Chi ngân sách trong cùng thời gian ước tính đạt 533.400 tỉ đồng, bằng 38,4% dự toán cả năm, trong đó chi thường xuyên đạt 398.900 tỉ đồng, chi trả nợ lãi 50.000 tỉ đồn, chi trả nợ gốc 88.100 tỉ đồng, và chi đầu tư phát triển chỉ 83.300 tỉ đồng.

Như vậy, có thể thấy ngân sách thu ít chi nhiều, bội chi lên tới hơn 33.000 tỉ đồng trong 6 tháng đầu năm.

Nhìn vào cơ cấu ngân sách, hiện tại, phần chi thường xuyên đang rất lớn, phần chi trả nợ và viện trợ cũng ngày một nhiều do nợ công đang đụng trần và tất yếu phần chi đầu tư phát triển sẽ ngày một ít đi.

Thuế VAT và ngân sách

6 tháng đầu năm 2017, theo số liệu từ Tổng cục Thống kê, ngân sách thu được 141.000 tỉ đồng từ thuế VAT.

Giả sử, trong 6 tháng tới, ngân sách có thể thu thêm được chừng đó thì tổng cộng cả năm 2017 sẽ thu được 282.000 tỉ đồng thuế VAT.

Mức thuế VAT trên đang được thu phổ biến với 10%, như vậy, khi Bộ Tài chính đề xuất tăng lên 12%, tức thêm 2 điểm phần trăm, thì số thuế thu thêm sẽ là 5.640.

Dĩ nhiên, con số trên có thể cao hơn vì phải đến năm 2019 mới áp dụng. Hơn nữa, trong dự thảo sửa đổi thuế VAT lần này, phương án Bộ Tài chính đề nghị chủ yếu ba điểm:

Nhóm thuế suất VAT thông thường từ 10% lên 12%

Nhóm thuế suất 5% lên 6-10% tùy loại (Hiện tại nhóm này có 14 nhóm hàng hóa)

Nhóm chưa chịu thuế suất lên chịu thuế suất 5% (Gồm phân bón, máy móc, thiết bị chuyên dùng cho nông nghiệp, tàu đánh bắt xa bờ).

Mục tiêu của tăng thuế VAT là để bù đắp cho ngân sách, bảo đảm an toàn tài chính.

Ngân sách có ba phần chi:

1. Chi thường xuyên (chi hành chính, sự nghiệp)

2. Chi trả nợ và viện trợ

3. Chi đầu tư phát triển

6 tháng đầu 2017, theo ước tính của Tổng cục Thống kê, thu ngân sách Nhà nước đạt 500.900 tỉ đồng, bằng 41,3% dự toán cả năm.

Chi ngân sách trong cùng thời gian ước tính đạt 533.400 tỉ đồng, bằng 38,4% dự toán cả năm, trong đó chi thường xuyên đạt 398.900 tỉ đồng, chi trả nợ lãi 50.000 tỉ đồn, chi trả nợ gốc 88.100 tỉ đồng, và chi đầu tư phát triển chỉ 83.300 tỉ đồng.

Như vậy, có thể thấy ngân sách thu ít chi nhiều, bội chi lên tới hơn 33.000 tỉ đồng trong 6 tháng đầu năm.

Nhìn vào cơ cấu ngân sách, hiện tại, phần chi thường xuyên đang rất lớn, phần chi trả nợ và viện trợ cũng ngày một nhiều do nợ công đang đụng trần và tất yếu phần chi đầu tư phát triển sẽ ngày một ít đi.